Investitionsabzugsbetrag

Um Investitionsanreize zu schaffen, erlaubt der Gesetzgeber unter bestimmten Voraussetzungen, Rücklagen für geplante Anschaffungen zu bilden. Auf diese Weise lässt sich der steuerpflichtige Gewinn und damit die Steuerlast kurzfristig senken. Möglich macht das der sogenannte Investitionsabzugsbetrag (IAB), der in § 7g Einkommensteuergesetz geregelt ist.

Wichtig: Der IAB darf auch für die Anschaffung gebrauchter Wirtschaftsgüter gebildet werden.

IAB-Voraussetzungen im Überblick

Eine solche Investitionsrücklage dürfen aber nur "kleine und mittlere Betriebe" bilden. Der Gesetzgeber hat in diesem Fall die folgenden Grenzwerte festgelegt:

- nicht-bilanzierende Selbstständige und Unternehmen (= "Einnahmenüberschussrechner") mit einem jährlichen Gewinn von bis zu 100.000 Euro,

- land- und forstwirtschaftliche Betriebe mit einem Wirtschaftswert von bis zu 125.000 Euro sowie

- bilanzierende Unternehmen mit einem Betriebsvermögen von bis zu 235.000 Euro.

Sind die Anspruchsvoraussetzungen erfüllt, dürfen Sie bis zu 40 % der voraussichtlichen Anschaffungs- oder Herstellungskosten eines abnutzbaren beweglichen Wirtschaftsguts des Anlagevermögens vorweg Gewinn mindernd geltend machen.

Die maximale Summe sämtlicher Investitionsabzugsbeträge (alle geplanten Anschaffungen eines Betriebes zusammen) liegt bei 200.000 Euro. Die Bildung eines Investitionsabzugsbetrags ist sogar dann zulässig, wenn dadurch ein Verlust entsteht. Mit der tatsächlichen Beschaffung können Sie sich bis zu drei Jahre lang Zeit lassen.

Wichtig: Das Wirtschaftsgut muss ...

- innerhalb der nachfolgenden drei Wirtschaftsjahre angeschafft oder hergestellt werden und

- mindestens im Jahr der Anschaffung in einer inländischen Betriebsstätte "ausschließlich oder fast ausschließlich betrieblich genutzt" werden (das heißt, ein eventueller privater Nutzungsanteil darf nicht größer als 10 % sein).

Und gleich noch ein Hinweis hinterher: Für Investitionsabzugsbeträge, die 2020 zur Auflösung anstehenden, ist die Auflösungsfrist Corona-bedingt ausnahmsweise von drei auf vier Jahre verlängert worden.

So bilden Sie einen Investitionsabzugsbetrag

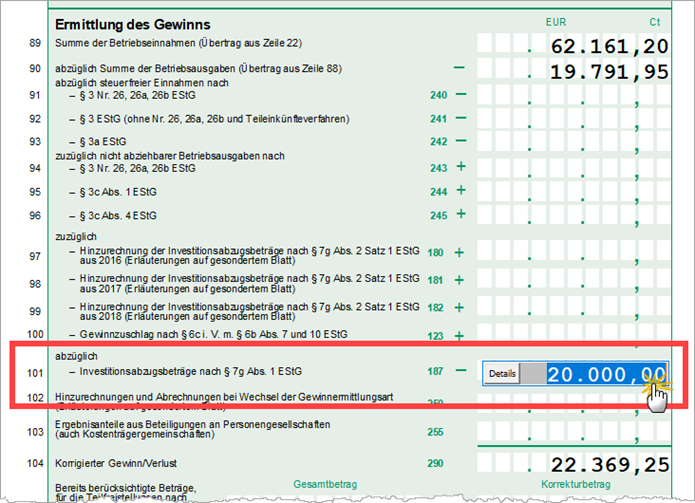

Angenommen, Sie planen in den kommenden drei Jahren die Anschaffung eines Kleinlasters im Wert von 50.000 Euro. Dann dürfen Sie einen IAB in Höhe von bis zu 20.000 Euro bilden (50.000 Euro x 40 %). Gebucht wird der IAB nicht innerhalb der EÜR: Vielmehr wird er außerhalb der Gewinnermittlung hinzugerechnet . Auf dem EÜR-Formular ist dafür auf Seite 3 die Zeile 101, Feld 187 (Stand: "Anlage EÜR" 2020) vorgesehen:

So lösen Sie einen Investitionsabzugsbetrag auf

Beim späteren Auflösen des IAB gibt es grundsätzlich drei Szenarien: Das Wirtschaftsgut wurde ...

- nicht oder nicht rechtzeitig angeschafft oder "nicht fast ausschließlich betrieblich genutzt".

- rechtzeitig angeschafft und der tatsächliche Kaufpreis ist so hoch wie geplant (oder höher).

- rechtzeitig angeschafft, aber der tatsächliche Kaufpreis ist niedriger als geplant.

Und so gehen Sie mit diesen drei Szenarien um:

Auflösen des IAB ohne Anschaffung des Wirtschaftsgutes

Wenn Sie innerhalb von drei Jahren nach Bildung eines Investitionsabzugsbetrags die geplante Anschaffung nicht vornehmen, genügte bislang eine formlose Mitteilung ans Finanzamt mit. Seit dem Wirtschaftsjahr 2014 gibt es dafür eine eigene Rubrik in der "Anlage EÜR" (s. u.). Das Finanzamt ändert daraufhin den Steuerbescheid rückwirkend für das Jahr, in dem der IAB gebildet worden ist.

Angenommen, Sie haben im Jahr 2019 einen IAB in Höhe von 20.000 Euro für die Anschaffung eines neuen Fahrzeugs gebildet (geplante Anschaffungskosten: 50.000 Euro), den Kauf jedoch bis Ende 2022 noch nicht vorgenommen. Dann erhöht sich der steuerpflichtige Gewinn des Jahres 2019 nachträglich um 20.000 Euro. Auf die dadurch entstehende Steuernachforderung berechnet das Finanzamt Zinsen in Höhe von 6 % pro Jahr. Die Verzinsung tritt dabei allerdings erst 15 Monate nach Ende des Wirtschaftsjahres ein, in dem der IAB gebildet worden ist. In unserem Beispiel endete das Wirtschaftsjahr am 31.12.2019. Zinsen wären demnach für den Zeitraum 1. April 2021 bis zum Zeitpunkt der geänderten Steuerfestsetzung fällig.

Wichtig: Da es sich um Ihre private Einkommensteuerschuld handelt, müssen Sie sowohl die Steuernachzahlung als auch die Zinsen aus eigener Tasche bezahlen. Um Betriebsausgaben handelt es sich nicht!

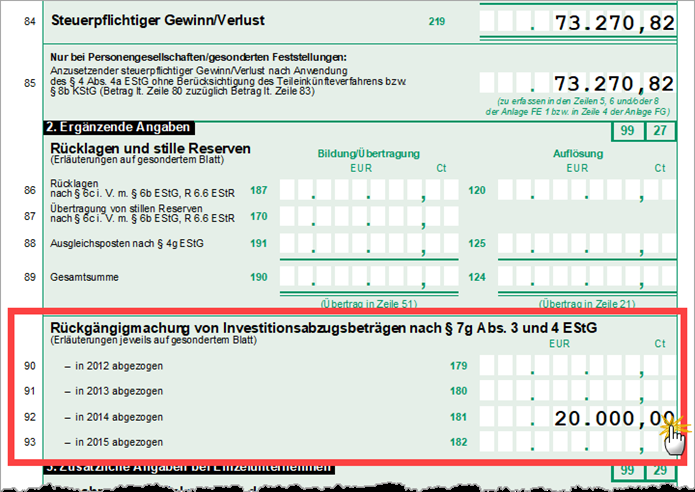

Bitte beachten Sie: In den Einnahmenüberschussrechnungen für die Steuerjahre 2014 bis 2016 muss die "Rückgängimachung von Investitionsabzugsbeträgen" auch in der "Anlage EÜR" eingetragen werden. Sie finden die nach Jahren getrennten Eingabefelder auf Seite 3 der Anlage EÜR dieser Jahre in den Zeilen 90 bis 93:

Ab dem Wirtschaftsjahr 2017 wurde der Abschnitt "Rückgängigmachung von Investitionsabzugsbeträgen" wieder aus der "Anlage EÜR" entfernt. Wenn Sie einen IAB rückgängig machen wollen, müssen Sie künftig eine korrigierte "Anlage EÜR" des Jahres übermitteln, in dem der IAB gebildet worden ist.

Auflösen des IAB nach planmäßiger Anschaffung des Wirtschaftsgutes

Dies ist der Regelfall: Das Wirtschaftsgut wurde wie geplant innerhalb von drei Jahren nach IAB-Bildung angeschafft und hat genau so viel oder mehr gekostet, wie bzw. als von Ihnen ursprünglich angenommen. Für unser Beispiel heißt das: IAB in 2020: 20.000 Euro, Anschaffungskosten in 2021: 50.000 Euro (netto) oder mehr. Im Jahr der Anschaffung ...

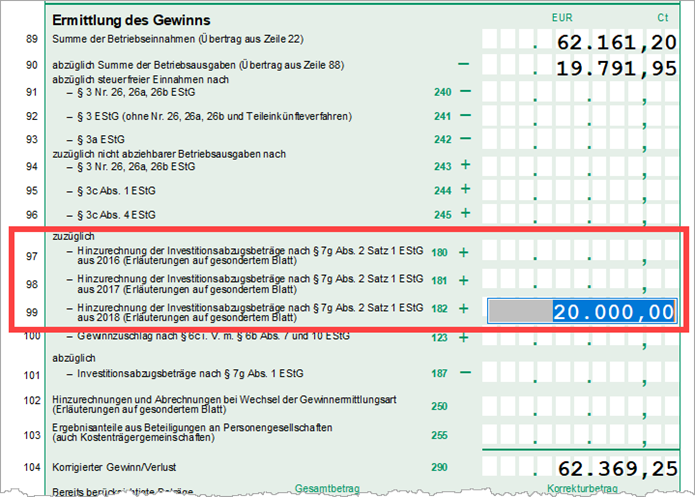

- muss der IAB außerhalb der eigentlichen Gewinnermittlung hinzugerechnet werden. Der Eintrag erfolgt nach Jahren getrennt im EÜR-Formular auf Seite 3 in den Zeilen 97 bis 99 (Stand: Anlage EÜR 2019):

- darf im Gegenzug eine Sonderabschreibung in Form einer "Kürzung der Anschaffungs- und Herstellungskosten" (= Herabsetzungsbetrags) nach § 7g Abs. 2 EStG in Anspruch genommen werden. Der Herabsetzungsbetrag darf bis zu 40% der tatsächlichen Anschaffungs- oder Herstellungskosten betragen, jedoch nicht höher sein als der zuvor tatsächlich gebildete Investitionsabzugsbetrag. In unserem Beispiel sind das (höchstens) 20.000 Euro.

Keine Sorge: Bei der Buchung der Sonderabschreibung wie auch bei den laufenden "normalen" Abschreibungen werden Sie von WISO MeinBüro unterstützt. Wie im Kapitel "Ein- und Verkauf von Anlagevermögen" beschrieben, nehmen Sie das Wirtschaftsgut zunächst mit dem Anschaffungspreis in das Anlageverzeichnis auf.

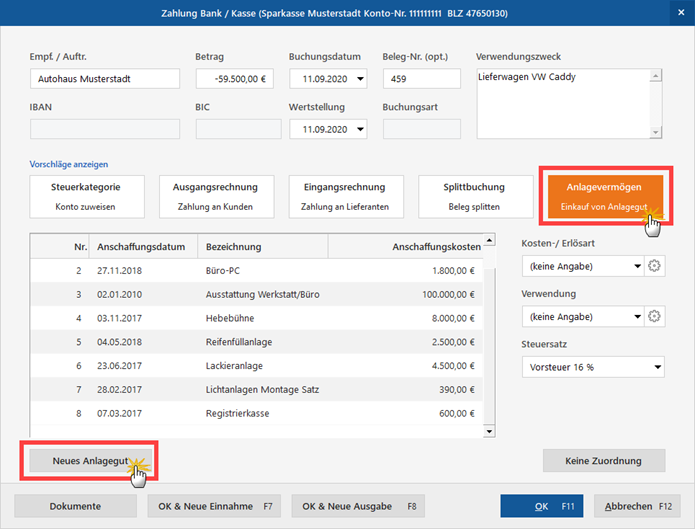

Hier die wichtigsten Schritte im Schnelldurchlauf: Im Bereich "Zahlungen Bank/Kasse" klicken Sie

- im Zahlungsvorgang auf die Schaltfläche "Anlagevermögen - Einkauf von Anlagegut" und dann auf

- "Neues Anlagegut":

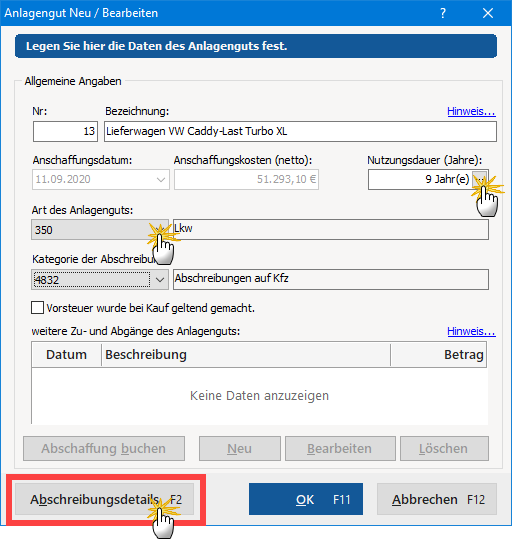

- Daraufhin öffnet sich das Dialogfenster "Anlagengut Neu / Bearbeiten". Dort machen Sie die Angaben zur Neuanschaffung (Nutzungsdauer, Art des Anlagenguts und Art der Abschreibung) und klicken dann auf "Abschreibungsdetails F2":

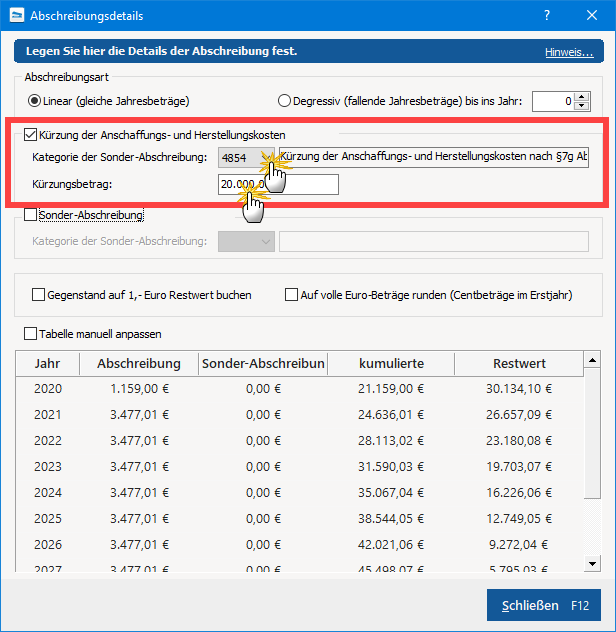

- In den "Abschreibungsdetails" aktivieren Sie die Option "Kürzung der Anschaffungs- und Herstellungskosten", wählen die passende "Kategorie der Sonder-Abschreibung" und tragen als "Kürzungsbetrag" in diesem Fall die "Kürzung der Anschaffungs- und Herstellungskosten nach §7g Abs. 1 und 2 EStG (Kfz)" ein (im Beispiel 20.000 Euro):

- Die "kumulierte Abschreibung" steigt daraufhin sprunghaft um den Kürzungsbetrag. Per Mausklick auf "Schließen F12" beenden Sie den Buchungsvorgang.

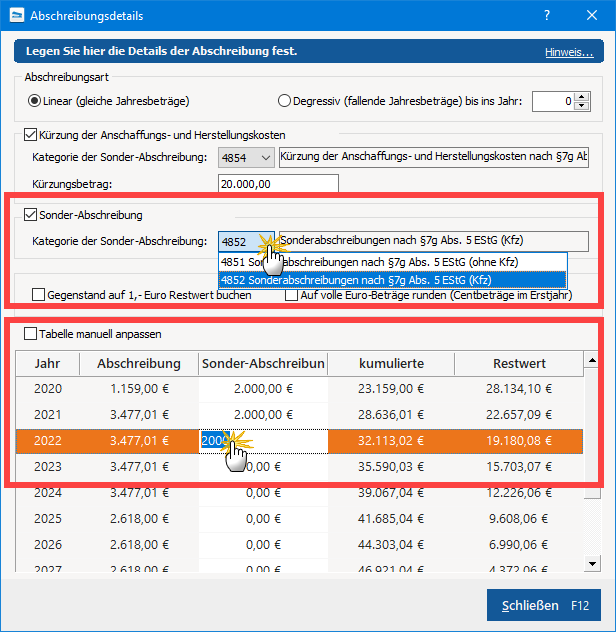

Und gleich noch ein Hinweis hinterher: Zusätzlich zu den hier beschriebenen Sonderabschreibungen in Form des IAB-Herabsetzungsbetrags ermöglicht § 7g Abs. 5 EStG weitere Sonderabschreibungen von bis zu 20 % der (ggf. bereits herabgesetzten) Anschaffungs- und Herstellungskosten. Diese „Sonder-Abschreibungen“ tragen Sie ebenfalls in den „Abschreibungsdetails“ ein:

Wichtig : Die Inanspruchnahme der "Sonder-Abschreibung" nach § 7g Abs. 5 EStG setzt nicht voraus, dass zuvor ein IAB gebildet worden ist.

Auflösen des IAB bei geringeren Anschaffungskosten als geplant

Angenommen, Sie hatten mit Anschaffungskosten von 50.000 Euro gerechnet und dafür im Jahr 2020 den maximalen IAB in Höhe von 20.000 Euro gebildet. Im Jahr 2023 machen Sie dann erfreulicherweise ein Schnäppchen und bezahlen für das gewünschte Wirtschaftsgut tatsächlich nur 40.000 Euro. Dem hätte ein IAB von lediglich 16.000 Euro entsprochen.

Keine Sorge: Rechtlich ist das völlig unbedenklich. Für die Buchführung und die Besteuerung ergibt sich daraus ein Mix aus Fall 1 und Fall 2:

- Die IAB-"Überziehung" von 4.000 Euro erhöht rückwirkend Ihren zu versteuernden Gewinn des Jahres 2020. Außerdem sind Zinsen fällig (wie im Fall 1).

- Den verbliebenen IAB von 16.000 Euro lösen Sie im Jahr 2023 auf und verrechnen ihn mit einer Sonderabschreibung in gleicher Höhe (wie in Fall 2).

GWG-Grenze per IAB anheben

Der Investitionsabzugsbetrag eignet sich nicht nur, um Rücklagen für zukünftige Anschaffungen zu bilden und die Steuerbelastung kurzfristig zu senken: Mithilfe eines IAB lässt sich auch die Wertgrenze für GWG-Anschaffungen spürbar anheben - und zwar auf bis zu 1.330 Euro!

Angenommen, Sie möchten im Jahr 2021 eine Maschine für 1.300 Euro anschaffen:

- Dann liegen die Anschaffungskosten deutlich über der aktuellen GWG-Grenze von 800 Euro.

- Wenn Sie jedoch Ende 2020 einen 40-prozentigen IAB bilden (1.300 x 40% = 520 Euro), sinkt der rechnerische Wert der Anschaffung in 2021 von 1.300 Euro um 520 Euro auf 780 Euro – und damit unter die GWG-Grenze!

- Sie dürfen die Maschine dann schon im Anschaffungsjahr 2021 komplett abschreiben!

Ausführliche Informationen zu diesem Szenario finden Sie im Praxistipp "GWG-Boosting: Sofortabschreibung bis 1.333 Euro! " auf unserer Website.